Расчет суммы НДС

Налог на добавленную стоимость причисляется к группе косвенных налогов и составляет сумму стоимости, образуемой в процессе производства и реализации продукции или услуг. Иными словами, НДС – это надбавка к продажной цене. Наравне с налогом на прибыль он является главным источником финансирования бюджета страны, поэтому государство ведет особый контроль правильности расчета налога и применения налоговых ставок, соответствующих направлению деятельности юридических лиц.

Налог на добавленную стоимость причисляется к группе косвенных налогов и составляет сумму стоимости, образуемой в процессе производства и реализации продукции или услуг. Иными словами, НДС – это надбавка к продажной цене. Наравне с налогом на прибыль он является главным источником финансирования бюджета страны, поэтому государство ведет особый контроль правильности расчета налога и применения налоговых ставок, соответствующих направлению деятельности юридических лиц.

Виды ставок по НДС

Налоговая ставка представляет собой размер процентных отчислений, применяемых к единице измерения налогооблагаемой базы. Финансовой основой при начислении налога на добавленную стоимость от реализации продукции или услуг считается их стоимость, полученная из цен, в которых учтены акцизы и не включен НДС. Любое предприятие, проводящее исчисление налога, должно учитывать, что НК РФ предусматривает применение к специально рассчитанной стоимости три вида процентных ставок:

- 0% начисляется при реализации экспортной продукции. Зарубежные покупатели не являются плательщиками НДС для поставщиков. Но важно учесть, что при этом сами экспортные предприятия не всегда освобождаются от налоговых выплат. НДС с товаров, приобретаемых поставщиками, может возмещаться из бюджета. Для применения этой ставки нужно:

- собрать перечень документов, отмеченных в статье 165 НК РФ;

- предоставить всю документацию за полгода со дня начала совершения экспортных операций.

Нулевая процентная ставка применяется также в отношении реализации некоторой специфической продукции, список которой зафиксирован в статье 164 НК РФ. В частности, это драгоценные металлы, техника, применяемая в космической промышленности и т.д.

- 10% начисляется в отношении налогооблагаемой базы, рассчитываемой при реализации товаров, носящих социально значимый характер. Перечень такой продукции достаточно обширный и рассматривается в статье 164 НК РФ. В частности, по данной ставке облагается:

- продовольственная продукция;

- товары медицинского назначения, включая спецтехнику и лекарства;

- детская и подростковая продукция;

- печатные издания и т. д.

- 18% применяется во всех остальных случаях, когда нет оснований использовать налоговые ставки 0% и 10%.

Формула расчета НДС

Зная размер применяемой процентной ставки НДС, можно рассчитать сумму налога. Потребуется вычисление двух показателей:

Зная размер применяемой процентной ставки НДС, можно рассчитать сумму налога. Потребуется вычисление двух показателей:

- Налоговой базы. А именно стоимости товаров и услуг, определенной одним из двух методов:

- по фактической отгрузке товара;

- по оплате продукции при получении аванса.

Важно, чтобы выбранная методика была утверждена в учетной политике предприятия. Налоговым периодом по НДС считается календарный квартал. Суммарная величина налогооблагаемой базы за этот период является одной из составляющих расчета налога, перечисляемого в бюджет.

- Суммы НДС. Для ее вычисления применяется стандартная формула расчета всех видов налогов:

НДС = налоговая база*налоговую ставку/100%.

Полученный результат добавляется к основной стоимости и предъявляется покупателю к оплате путем выставления ему счет-фактуры. Соответственно, поставщик будет уплачивать добавленную стоимость в бюджет, а покупатель предъявит ее к возмещению.

Как выделить НДС, если он специально не указан?

В ситуации, когда НДС не выделен из общей стоимости продукции, но необходим его расчет, применяют так называемые дополнительные налоговые ставки:

- 100%*10%/110% — для списка товаров, облагаемых по ставке 10%;

- 100%*18%/118% — для продукции, к которой применяется ставка 18%.

Рассмотрим практический пример выделения суммы НДС. Предположим, поставщик получил от покупателя аванс в размере 50 тыс. рублей. Бухгалтеру компании в данном случае требуется выделить сумму НДС для уплаты в бюджет. Деятельность компании не относится к производству, облагаемому по 0% и 10%, и работает по стандартной ставке 18%. Соответственно, специалист произведет следующий расчет: 50000 * (18/118).

Рассмотрим практический пример выделения суммы НДС. Предположим, поставщик получил от покупателя аванс в размере 50 тыс. рублей. Бухгалтеру компании в данном случае требуется выделить сумму НДС для уплаты в бюджет. Деятельность компании не относится к производству, облагаемому по 0% и 10%, и работает по стандартной ставке 18%. Соответственно, специалист произведет следующий расчет: 50000 * (18/118).

По итогам вычисления, получается, что сумма НДС для уплаты в бюджет составляет 7627,12 рублей. Аналогичный расчет проводят с применением ставки 10%/110%.

Как проверить правильность счет-фактуры?

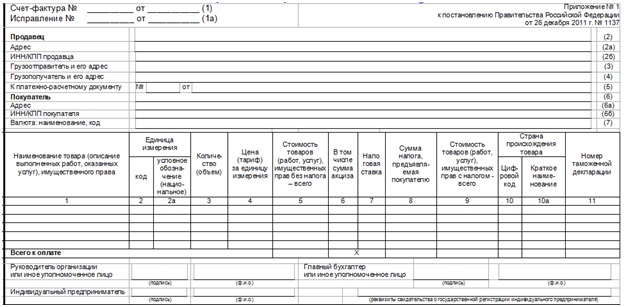

Счет-фактура считается не только учетным бухгалтерским документом, но и важной налоговой формой. НК РФ определяет, что она предназначена для принятия покупателем к вычету сумм налога, выставленных продавцом. Налоговое законодательство также рассматривает ряд требований к счет-фактуре, а их соблюдение позволяет получить вычет по НДС. Поэтому любое предприятие должно вести постоянный контроль соответствия заполненных документов налоговым требованиям.

Последовательность проверки правильности выписанной счет-фактуры:

- Сверка соответствия каждого пункта документа реквизитам, утвержденным статьей 165 НК РФ. Унифицированный бланк документа, применяемый организацией, должен соответствовать последней утвержденной законом форме. Должны быть все пункты, начиная от порядкового номера и даты выписки, заканчивая страной и номером таможенной декларации, если товар произведен не на территории РФ.

- Изучение подписей. Право подписи счет-фактуры есть только у руководителя и главного бухгалтера фирмы. Прочие лица должны быть уполномочены подписывать документ соответствующей доверенностью, о чем в нем обязательно делается отметка. За неимением главного бухгалтера обязанность его подписи возлагается на руководителя. Заместители и другие сотрудники компании подписывать документ не вправе, также под запретом факсимильная подпись.

- Проверяется соответствие указанных данных действительности. Внимательно пересматриваются дата и номер, название грузоотправителя и получателя, их адреса, ИНН и КПП. Если документ выписан за оказанные работы или услуги, то в строках про отправителей и получателей грузов должны стоять прочерки.

- Проводится сверка соответствия указанных товаров, работ или услуг и их единиц измерения правилам занесения по закону. Наименование должно быть расписано максимально подробно, а единицы измерения вписываются согласно ОКЕИ.

- В целях избежания арифметических ошибок, которые приведут к тому, что документ не будет учтен налоговым органом, необходимо провести ряд вычислений. Потребуется взять цифровые значения налоговой ставки и конечной стоимости. Например, если компания рассчитывает НДС по 18%, то итоговая строка делится на 118 и умножается на 18. Полученный результат должен совпадать с суммой налога. К тому же необходимо проверить расчет итоговой суммы документа, сложив сумму без НДС и сам налог.

Только после такой тщательной проверки, не обнаружив ошибок, препятствующих выполнению требований налогового законодательства, предприятие вправе засчитывать сумму НДС, указанную по итогам счет-фактуры к вычету.

Расчет суммы налога на добавленную стоимость является несложной бухгалтерской операцией. Трудней учесть все правила и нормы при его налоговом учете в бухгалтерии предприятия. К тому же сегодня большинство электронных версий бухгалтерских программ рассчитывают НДС автоматически, после занесения данных о стоимости продукции или услуг и проведения счет-фактуры.

Важно не забывать, что, несмотря на простоту формулы вычисления налога, всю связанную с ним документацию, особенно счета-фактуры, необходимо тщательно проверять на соответствие налоговым требованиям. Тогда впоследствии получится избежать поправок, перерасчетов и документальных переоформлений, а также возможных штрафных санкций.