Транспортный налог относится к региональным налоговым сборам, соответственно именно на уровне субъектов Российской Федерации определяется ставка транспортного налога и категории граждан, имеющих льготы по уплате этого налога. Льготы на транспортный налог для многодетных семей определяется в следующих нормативных актах: Налоговый Кодекс РФ, законы о налогах субъектов федерации, так например действуют разные ставки налога на автотранспорт в Москве и в Московской области. Механизмы исчисления и уплаты налога прописаны в главе 28 НК РФ, именно на их основании органы власти субъектов РФ и должны руководствоваться при введении региональных законов, при назначении налоговых ставок.

Региональные законы, устанавливающие конкретные ставки налога, вводятся в действие органами субъектов федерации на основе норм НК РФ, именно в региональных законах и определяются льготы по транспортному налогу, как для многодетных семей, так и для других категорий граждан.

- Как многодетной семье получить льготы на транспортный налог?

- Где оформить льготу на транспортный налог многодетной семье?

- Какие нужны документы для оформления льготы на транспортный налог?

- Период действия льготы многодетной семье на транспортный налог

Обратите внимание, что действующий перечень льгот можно как в региональном законе о транспортном налоге, так и в иных нормативных актах субъекта федерации.

Так, в Москве льготы многодетным семьям по транспортному налогу определены в Законе г. Москвы от 09.07.2008 N 33 «О транспортном налоге» (ставка не менялась уже два года). А вот в Московской области Закон «О транспортном налоге» от 16 ноября 2002 года № 129/2002-ОЗ эти льготы не определяет, а определяет налоговые льготы для многодетных семей закон Московской области «О льготном налогообложении в Московской области» от 28 ноября 2012 года № 151/2004-ОЗ (последнюю редакцию претерпел в прошлом году).

Существуют регионы, в которых льгот по транспортному налогу для многодетных семей не предусмотрено. Но таких субъектов федерации меньшинство.

Как многодетной семье получить льготы на транспортный налог?

Транспортный налог оплачивается физическими лицами после получения уведомления из налоговой службы. Расчет налога указан в этом уведомлении с учетом норм федерального и регионального законодательства. Но налоговая службу не включает льготы многодетной семье автоматически, подобные льготы на транспортный налог необходимо оформлять самостоятельно.

Получение льготы на транспортный налог происходит в заявительном порядке абсолютно в любом регионе. Заявитель, то есть один из родителей в многодетной семье, обращается в региональное подразделение налоговой службы с заявлением и документами, подтверждающими право на налоговую льготу.

Подтверждением права на льготу по транспортному налогу служит удостоверение многодетной семьи, которое получается в органах соц. защиты. В различных субъектах федерации статус многодетных семей выдается при разных условиях. Например, в некоторых регионах для получения удостоверения требуется наличие четырех детей, в то время как в большинстве регионов достаточно трех (например в Москве).

Где оформить льготу на транспортный налог многодетной семье?

Существует два варианта подачи заявления о применении льготы по транспортному налогу: это можно сделать по месту жительства в налоговой инспекции, либо по месту регистрации транспортного средства. Реквизиты ИФНС указаны в уведомлении об уплате транспортного налога.

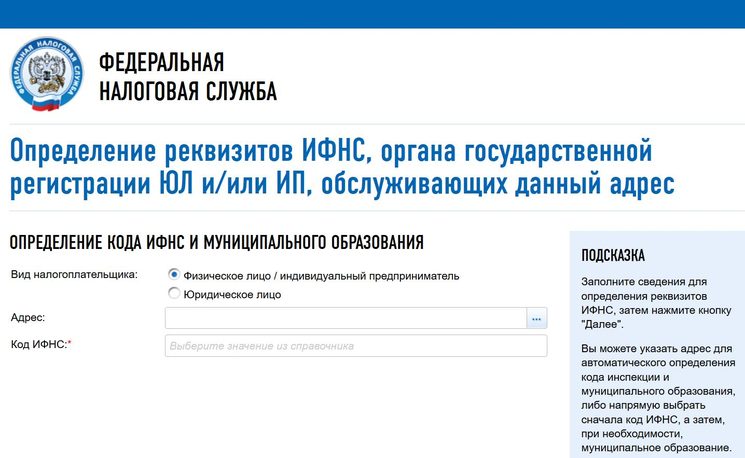

Также можно легко определить адрес нужной вам налоговой инспекции на официальном сайте ФНС в разделе «Адреса и реквизиты вашей инспекции» по ссылке https://service.nalog.ru/ Если вы знаете код ИФНС, вводите его на этой странице в соответствующее поле; если код вам неизвестен, этот шаг можно пропустить, но при переходе на следующую страницу нужно будет выбрать ваш регион и район в выпадающем меню, при этом вы увидите соответствующий адрес вашей налоговой инспекции.

Какие нужны документы для оформления льготы на транспортный налог?

Основным документом, подаваемым заявителем (одним из родителей), является заявление, в котором вы указываете основание для получения транспортной льготы, а именно: реквизиты удостоверения многодетной семьи, и данные по вашему транспортному средству, облагаемому налогом.

Вместе с заявлением на льготу по транспортному налогу в 2019 году подаются следующие документы:

- паспорт заявителя — оригинал;

- оригинал удостоверения многодетной семьи;

- свидетельства рождения всех несовершеннолетних детей в семье — оригиналы.

При подаче заявления не лично, а через представителя у него должна быть действующая доверенность на подачу заявления.

Период действия льготы многодетной семье на транспортный налог

Льгота действует, пока для нее существует законный повод, то есть прекращается после прекращения оснований для статуса многодетной семьи, то есть когда старший ребенок начинает самостоятельную жизнь. При этом подается заявление на льготу по налогу на машину однократно.

Второй повод прекращения льготы — это прекращение начисления самого транспортного налога в связи с продажей автомобиля, например.

Право на транспортную льготу действует весь период, когда семья считается многодетной. При этом, если с заявлением в налоговую вы обратились позже, чем получили статус многодетной семьи, в ИФНС должны сделать вам перерасчет на весь период, но не более 3 лет, то есть если ваша семья стала многодетной в 2015 году, а заявление на льготы подала только в 2019 году, то пересчитать налог могут только до 2016 года максимум.

Размер льготы по транспортному налогу различается в различных регионах России, но порядок ее получения везде один и тот же: через подачу заявления в налоговую службу по месту жительства.

Что делать многодетным семьям, владеющим больше, чем одним автомобилем? Обратить внимание на нормы регионального законодательства, поскольку применение льгот в различных субъектах РФ различно. Как правило льгота действует на один автомобиль для одной семьи, но вы сами можете выбрать какой именно из двух подать на льготу. Естественно, что лучше воспользоваться льготами по налогу на авто, имеющий большую мощность двигателя, так как транспортный налог рассчитывается именно по мощности двигателя — каждая лошадиная сила умножается на ставку налога.